随着防范化解隐性债务风险工作的持续推进,各地化债工作进入深水区和攻坚期。2024年10月12日,财政部部长蓝佛安在国新办新闻发布会上宣布近期将推出四大财政增量政策,其中包括“一次性增加较大规模债务限额置换地方政府存量隐性债务,大力支持地方化解债务风险”,引起市场对新一轮大规模债务置换的期待。历史上经历过四轮债务置换,每一轮都有其背景和意义。

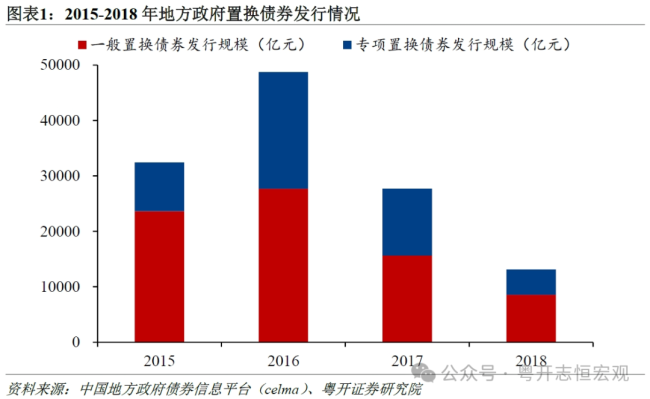

第一轮(2015-2018年):2014年修订的《预算法》赋予地方政府举债的权力,且规定举债的唯一方式是发行地方政府债券。通过发行债券置换非债券形式的存量政府债务。2015-2018年,地方政府累计发行12.2万亿元置换债券。截至2018年末,非政府债券形式的政府债务仅剩3151亿元。此轮置换的债务之前已纳入政府债务管理,不属于隐性债务,仅是将非债券形式的地方债务转化为债券形式。

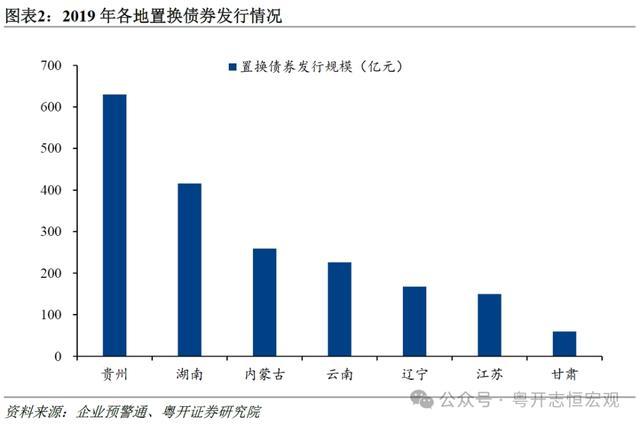

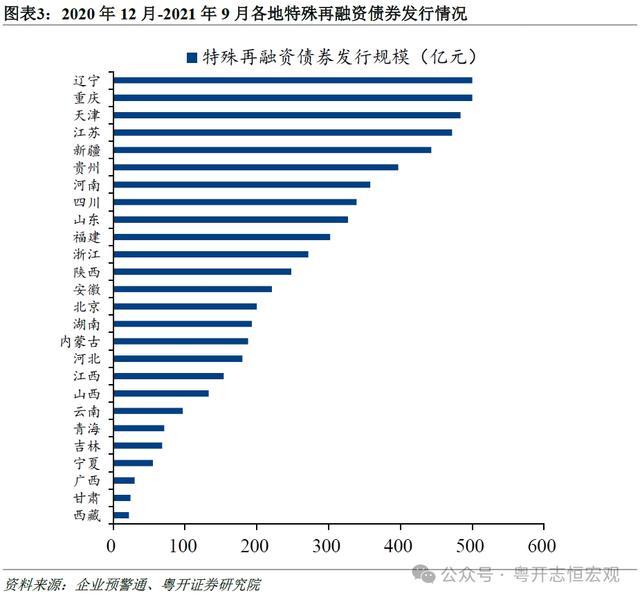

第二轮(2019年-2021年9月):建制县化债试点。2017年7月官方首次提出“隐性债务”的概念,并于2018年底开启隐性债务化解工作。2019年7个省份共发行置换债券1907.9亿元,除江苏外,贵州、湖南、内蒙古、云南、辽宁、甘肃6个省份被纳入建制县隐性债务化解试点。2020年12月-2021年9月,建制县隐性债务化解试点扩围,26个省份合计发行6278亿元特殊再融资债券。自2020年12月以来,特殊再融资债券开始发行,接替置换债券成为化解隐性债务的重要手段。

第三轮(2021年10月-2022年6月):北上广全域无隐性债务试点。北京、广东和上海分别发行3252.3、1134.8和654.8亿元特殊再融资债券,合计发行规模达到5041.8亿元。其中,广东、北京分别是全国首个和第二个公开宣布隐性债务清零的省份;上海尚未对外公开表明是否完成隐性债务清零任务。

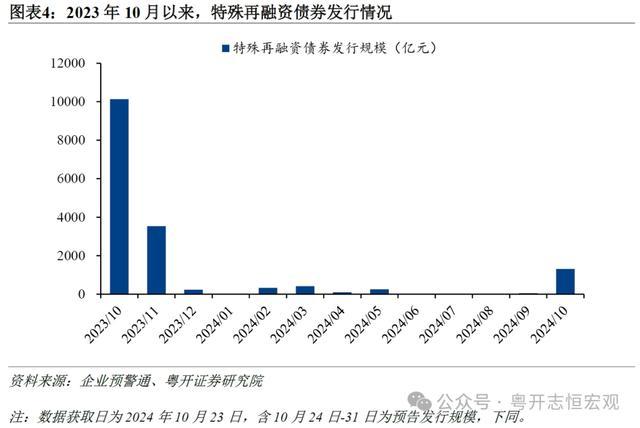

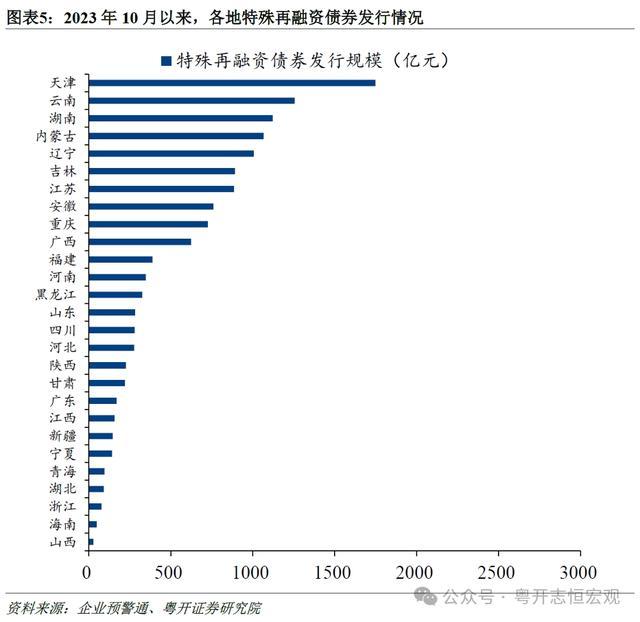

正在进行的第四轮债务置换(2023年10月以来-今):2023年10月以来,各地合计发行特殊再融资债券超1.5万亿元。2023年7月24日,中共中央政治局会议提出“一揽子化债方案”后,特殊再融资债券超预期发行,助力地方隐性债务显性化。截至2024年10月23日,全国28个省份累计发行特殊再融资债券15277.3亿元。从时间上看,主要集中于2023年4季度,累计发行特殊再融资债券规模达到13885亿元,2024年以来发行节奏有所放缓。分省份来看,贵州、天津、云南、湖南、内蒙古、辽宁获得特殊再融资债券的支持力度较大,累计发行规模均超千亿元。此轮特殊再融资债券额度主要向债务压力较大的省份倾斜,助力地方政府优化债务结构、降低付息成本,防范化解地方债务流动性风险。

当前有必要通过新一轮大规模债务置换,优化地方债务结构、降低债务付息压力,推动地方政府工作重心逐步从化债化险转移到发展经济和提供公共服务上来,从应急状态回归正常状态。在当前防范化解地方债务风险的大背景下,地方政府面临着诸多严峻挑战。房地产处于调整转型期,房地产相关税收、土地出让收入等收入来源受到较大影响,地方财政收支缺口扩大,地方债务还本付息难度加大。同时在化债政策要求下,地方政府主要精力在于压降债务规模,发展经济的能力和积极性受到影响。

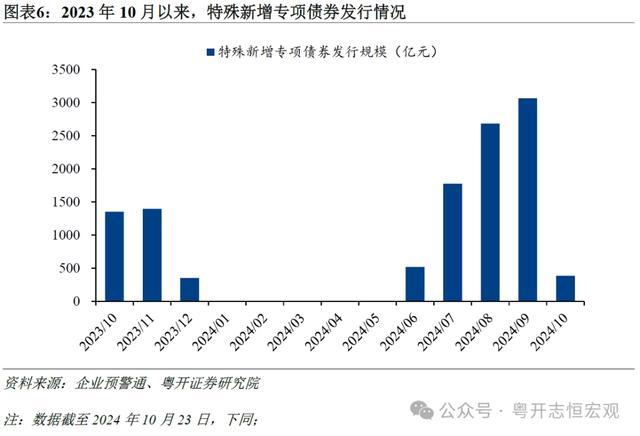

特殊再融资债券和特殊新增专项债券均受限于地方债券限额,有必要通过提升债务限额进行大规模存量隐性债务置换。无论是特殊再融资债券,还是特殊新增专项债券,其本质均是以标准的地方政府债券置换银行贷款等隐性债务,其发行规模受限于地方债务限额。截至2024年10月23日,地方政府债务余额为44.9万亿元,限额为46.8万亿元,意味着当前债务置换的最大空间仅剩19351亿元,考虑到当年还有1697亿元的新增地方债券尚未发行,实际结存限额仅为17654亿元,有必要通过提高债务限额打开债务置换的空间。就具体形式而言,可延续当前特殊再融资债券和特殊新增专项债券的形式,也可重启置换债券的发行,后者更加规范、也更符合债券实际用途。

对于地方政府而言,发行地方政府债券置换隐性债务有利于实现隐性债务显性化,优化地方债务结构,减轻付息压力。更为重要的是,通过债务置换释放出的财政空间,地方政府能更灵活地调配资源,支持关键领域和薄弱环节的发展,如教育、医疗、环保等,从而增强地方经济的内生动力和社会福祉;有利于地方政府更好落实减税降费,部分地区“乱罚款乱收费”等现象将明显缓解乃至杜绝,有利于改善营商环境。

对于城投公司而言,债务置换有助于城投公司剥离历史债务包袱,轻装上阵,为城投公司的转型发展提供坚实基础。

前四轮债务置换的启示及未来化债理念的再思考包括:

防范化解债务风险并不意味着简单缩减债务规模本身,而是化解风险。通过优化债务结构、降低融资成本、延长债务期限等方式能够降低风险。地方政府在维持必要融资规模的同时,必须加强对债务流动性风险的管理,避免债务危机的发生。

坚持在发展中化债,而非化债中发展,避免刚性化债引发的可能收缩效应,以时间换空间。简单看债务到期时间集中,容易得出债务风险大的结论,但延长债务到期时间,聚精会神谋发展,债务风险将逐步下降。

不必过于恐惧地方债务规模,从地方政府视角看债务规模很大、风险很大,但从全国视角看,由于中央政府杠杆率偏低、中央举债空间大,中国政府负债率低于国际主要经济体水平,而且我国债务主要是内债,风险低。

隐性债务显性化后更加公开透明,本身就是降低风险,同时有利于监管部门更准确地评估风险并采取精准举措;发行新的政府债券置换原有高成本的隐性债务,降低了付息压力。

更多发挥中央政府的顶层设计与政策支持作用。

债务置换需根据地区债务风险进行差异化管理,因地制宜。在债务置换过程中,应充分考量不同地区的经济财政实力以及债务风险状况,施行差异化的置换策略。

拉长债务到期时间、降低债务成本只是治标之策,目的在于缓解流动性风险,腾出发展时间和空间,关键是能否抓住腾出的战略时空,核心是提高债务使用效率,同步建立起债务管理和问责制度的必要保障。

长期来看,要从根本上解决地方债务问题,要从财政体制、债务管理和城投转型三个维度出发抑制地方隐性债务的产生。要稳定宏观税负、厘清政府与市场边界、上收中央事权和支出责任、对人口流出的区县进行机构合并等,建立债务与资本预算,加快城投转型。

转载请注明来自福锐宝TOP,本文标题:《如何看待新一轮债务置换?前四轮债务置换的启示及化债理念再思考 优化结构减轻压力》

豫ICP备2023019960号-1

豫ICP备2023019960号-1